7月金融数据出炉居民存款、贷款双降引发市场关注

2023-08-14 11:04:30 來源: 搜虎网

中国人民银行8月11日发布的数据显示,7月份居民贷款新增减少2007亿元,同比多增3224亿元; 其中,以消费为代表的居民短期贷款减少1335亿元,同比增加1066亿元。 以个人住房贷款为代表的居民中长期贷款减少672亿元,同比增加2158亿元,这也与6月份居民信贷的高增长形成鲜明对比。

与此同时,7月份人民币存款减少1.12万亿元,同比增加1.17万亿元,其中居民存款减少8093亿元。

有业内人士指出,居民集中使用预贷资金和自有存款还贷或是7月份居民存贷双降的原因之一。 楼市复苏不及预期,居民加杠杆意愿不强。 降低存量抵押贷款利率的必要性越来越大。

提前还贷是否影响居民存贷双减

不少机构认为,提前还贷可能是7月份居民存贷双降的原因之一。

事实上,虽然6月份居民信贷增速超出预期,但单月信贷与居民购房的背离被业内认为已经“埋下伏笔”。 央行数据显示,6月份居民贷款增加9639亿元,同比大幅增加1157亿元。 然而,同期居民购房似乎有所下降。 诸葛数据研究中心监测数据显示,6月份监测的30个重点城市新房销售面积1308.7万平方米,同比下降32.52%。

申万宏源宏观团队在一系列研究报告中指出,6月份单月信用与居民购房存在偏差。 可能是居民通过经营性贷款计划来置换贷款。 自存存款用于偿还贷款。

个人经营贷款占比的提升也可以印证这一观点。 央行数据显示,上半年居民户贷款增加2.80万亿元,同比多增5723亿元。 但居民贷款增加主要是个人经营贷款和短期消费贷款增加所致。 其中,个人经营贷款增加2.3万亿元,同比多增7593亿元; 个人短期消费贷款增加3009亿元,同比多增4019亿元。

一位银行人士告诉记者,上半年大量转贷中介涌现,部分居民确实在季末等政策宽松时期申请了商业贷款,并计划置换住房贷款。 。 银行通常会在季初或月初分批办理提前还贷业务,因此信贷和存款数据呈现出6月高点和7月低点的差异。

“除了受到房地产销售疲软的拖累外,如果结合居民存款的减少,房贷提前还款的影响也可能更大。” 中金公司在研报中指出,这背后或一定程度上表明,银行为了避免提前还贷对存贷等季末考核的影响,将倾向于鼓励和安排居民集中提前还贷。本季度初的抵押贷款。

提前还贷确实达到了一定规模。 今年上半年,个人住房贷款累计发放同比增加5100亿元,但个人住房贷款总体余额下降。 中国人民银行货币政策司司长邹兰表示,这可能与居民利用存款或减少其他投资提前偿还现有贷款的现象急剧增加有关。

第二季度似乎有加速偿还贷款的迹象。 申万宏源贾东旭团队指出,如果用RMBS有条件提前还款利率来代表提前还款水平,5月下旬至6月上半月的高峰期是有数据以来最高的。 上述数据或许表明,二季度居民更多地采取了“置换贷款”策略来减轻自身的利息支付负担。

原因可能有很多

也有业内专家认为,存贷双减与提前还款的关系仍有待商榷。

从存款来看,招商联盟首席研究员董希淼告诉第一财经记者,存款负增长的原因是多方面的。 一方面,由于贷款负增长,存款的衍生功能大大削弱; 另一方面,部分居民选择将存款转移至理财市场。 与6月份相比,月度理财规模有一定幅度增长。 整体来看,目前尚无明确数据表明提前偿还贷款导致存款规模萎缩。

广发证券首席固定收益分析师刘宇认为,7月份居民和企业新增存款减少2.3万亿元,同期理财规模增加1.6万亿元。 因此,居民和企业存款下降可能主要与金融搬迁有关。

有业内人士也向记者表示,存贷款下降可能与季节因素有关。 由于6月底季末考核的影响,银行业绩通常大幅飙升,尤其是存款端。

从贷款角度来看,居民信贷下降也可能与楼市复苏差于预期有关。

今年以来,以个人住房贷款为代表的居民中长期贷款持续疲软。 国金证券研究显示,1-7月居民中长期贷款低于历史同期。 目前,居民新增短期贷款规模已接近中长期贷款,居民信贷长期结构更加突出。 国金证券固定收益首席分析师范新江认为,中长期贷款增加主要是由于上半年居民加杠杆动力不足。

事实上,在利好政策频繁出炉的情况下,上半年楼市的复苏并不如市场预期。 国家统计局数据显示,上半年商品房销售面积59515万平方米,同比下降5.3%; 商品房销售额63092亿元,同比仅增长1.1%。 7月销售和土地供应数据双双跌入“冰点”。 诸葛数据研究中心监测数据显示,7月份监测的30个重点城市新房销售面积943.36万平方米,环比下降27.59%,同比下降28.25%。 7月份全国主要地级城市供应土地405宗,规划建设面积3377.03万平方米,同比下降30.7%,环比下降46.09% 。

降准有望支持存量房贷利率下调

“对于银行业来说,降低存量贷款利率的成本仍然低于居民收缩资产负债表的成本。” 贾东旭团队认为,居民部门存贷款双双下降的格局表明,居民购房偏好的改善可能很难与需求政策完全挂钩。 更多体现在城镇化、工业化不平衡等中长期因素上。 另一方面,上半年集中的居民经营性贷款可能构成提前还款的部分资金来源,存量房贷利率下调的必要性越来越高。

董希淼表示,7月份居民贷款数据反映出居民部门融资需求相对不足,对未来的信心和预期有所减弱。 要尽快从需求侧发力,加快调整优化限购限贷政策,继续强化差异化住房信贷政策落实,综合采取降低首付比例、限购贷款等措施。取消“认房认贷”,降低存量贷款利率。

“居民提前还贷的原因之一是,部分现有房贷利率较高,与新增房贷利差较大。” 董希淼强调,要正视这个问题,采取措施分阶段降低部分存量房贷利率,减轻居民住房负担。 减轻消费负担,有利于恢复和扩大消费。

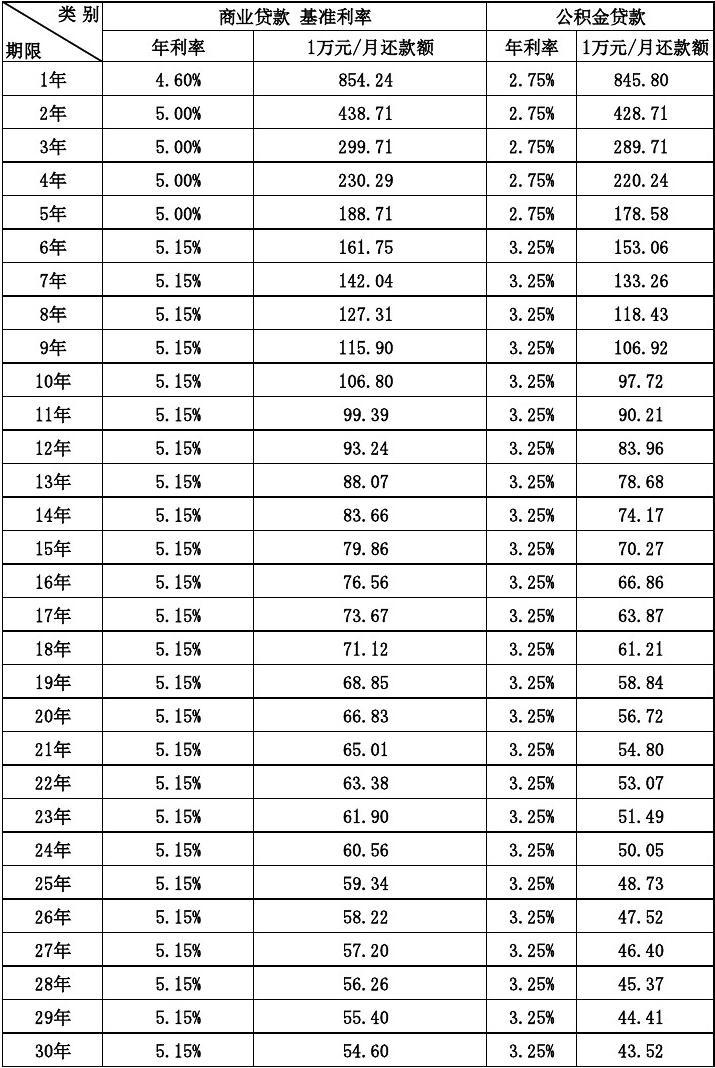

据他初步测算,目前高利率存量抵押贷款余额约为15万亿元至20万亿元。 如果利率平均降低100个基点,商业银行年利润将减少1500亿元至2000亿元; 如果利率平均下调50个基点,商业银行年利润将减少750亿元至1000亿元。 总体来看,存量房贷利率下调会对银行利润和利差产生影响,但影响并不大。 银行可以采取多种措施,减少缓冲房贷利率调整对利润和息差的影响。

目前,存量房贷利率下调已迈出第一步。 8月1日,中国人民银行、国家外汇管理局在2023年下半年工作会议上明确,指导商业银行按照存量个人住房贷款利率有序调整法律。 不少业内人士认为,央行表态后,居民住房贷款降息将启动,预计更多举措将随之而来。 但考虑到银行与居民的博弈,调整可能有一定的周期,很难“一蹴而就”。

降低股票利率有何难点? 贾东旭团队认为,阻碍存量房贷利率下调的因素是银行净息差较低,而住宅贷款是其主要利润来源之一。 随着存量房贷利率的调整,商业银行净息差的恢复仍取决于负债端成本的降低,降准仍是较好的选择。

他们判断,7-8月,存款准备金率预计下调25BP。 同时,考虑到今年6月个人住房贷款利率仅为4.11%,较2021年末低152BP,仅通过存款准备金难以彻底缓解净息差压力降息,存款利率也有可能再次下调。

现在就送你60元福利红包,无套路直接提现~~~快来参加活动吧!

海量信息,精准解读,尽在新浪财经APP

搜虎网转载此文目的在于传递更多信息,不代表本网的观点和立场。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。

-

加油站盗油事件调查:揭露违法行为 严查维权保消费

据统计,我国机动车保有量已达4.35亿辆,新注册登记汽车更是连续十年以每年超过20...

-

贾樟柯新作风流一代在戛纳电影节引发热议,深度解析

讯 www.yule.com.cn 法国当地时间5月18日,第77届戛纳电影节于首周末举办贾樟...

-

深度解读安徽淮南武王墩一号墓的青铜鼎:楚国历史的

昨天,国家文物局发布安徽淮南武王墩一号墓考古发掘以及文物保护重要成果,墓主人...

-

深度剖析:去库存是房地产市场复苏的关键环节

本周五,楼市迎来诸多利好,四项重磅政策同时出炉,包括购房首付比例下调、公积金贷...

-

河南中原消费金融拟发行20亿元金融债 扩大资金来

了2024年金融债券(第一期),发行规模为10亿元;兴业消费金融分别发行了三期金融债...

Copyright ? 2017-2018

Copyright ? 2017-2018

Copyright ? 2017 搜虎网 www.xmsouhu.com 版权所有 搜虎网