2022年末银行理财市场规模下滑超4万亿

2023-08-10 12:11:02 來源: 搜虎网

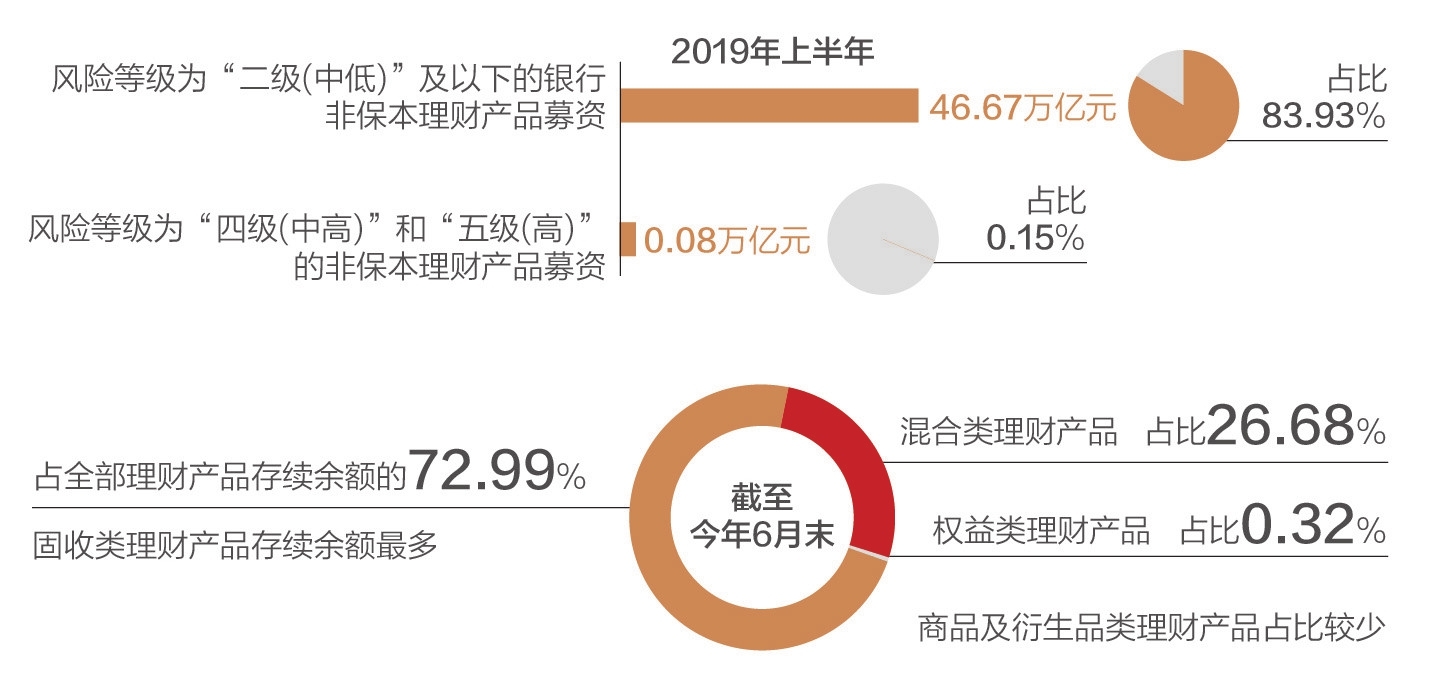

银行理财暂时让出了资产管理行业的第一把交椅。 截至6月底,银行理财市场规模达25.34万亿元,较2022年末的27.65万亿元有所下降。与2022年9月末30万亿元的峰值相比,银行理财市场缩水超4万亿元。

在受访者看来,今年上半年银行理财市场规模下降,主要是受去年底“断网潮”、存款激增等因素影响。今年六月底。 从长远来看,银行理财的行业和产品重新定位需要提上日程,建立区别于公募基金和银行存款的真正优势; 同时,还需要优化产品结构,为产业规模的稳定奠定坚实的基础。

●本报记者 王方圆

单一产品体系及投资结构

从中国证券报记者的调研来看,银行理财市场规模下降的主要原因有三:一是净值化背景下银行理财不再保本,银行理财市场规模下降的主要原因是银行理财市场规模下降。投资者,理财产品的优势已经丧失; 二是巨额现金管理产品整顿,为公募货币基金的成长提供了空间; 三是银行理财产品体系单一,易受市场波动影响。

数据显示,截至6月底,现金管理理财产品存量规模为7.21万亿元,较2022年末的8.76万亿元减少1.55万亿元。相比之下,货币基金和债券基金的规模为7.21万亿元。吸财效果好。 截至6月末,货币基金和债券基金规模分别为11.48万亿元和4.77万亿元,较2022年末增加1.02万亿元和50万元。

去年年底的“净网潮”也影响了居民短期内对理财产品的偏好,从而影响了产品规模。 观少咨询创始人周益勤分析,银行理财市场经历了2022年底资管新规后最猛烈的净值回撤,引发客户“赎回潮”,打破了原有的良好发展势头银行理财市场。

在规模没有明显增长的情况下,从业者更担心银行理财产品的相对优势不再明显,这也是过去银行存款大幅增长和储蓄保险产品普及的重要原因一两年。

“在净值背景下,尤其是经历了2022年底的‘赎回潮’后,很多人意识到银行理财的实际收益可能不如存款。” 一位股份制理财公司人士向中国证券报记者表示,投资者目前更需要的是保本型产品、收益稳定且高于存款的产品,银行理财不“沾污”在这种偏好下。

值得一提的是,目前银行理财产品结构仍不合理,不具备太多的抗风险能力和稳定性。 在投资者受教育程度有待提高的前提下,理财产品净值一旦受到扰动,资金往往会回流表内或流出。

“与银行理财产品只依靠固定收益产品‘一股养天下’不同,公募基金拥有完整的产品体系,收益和风险特征从高到低分布合理。”内循环'。” 周益勤说道。

寄售渠道仍有发展空间

上半年,当行业规模下降超过2万亿元时,不少从业者坦言,下半年的压力会更大。 第一个是行业规模能否做大,第二个是公司规模能否实现增长。

“上半年我们公司的理财产品规模确实出现了一段时间的下滑,而且我们也非常关注近期公募基金规模超过银行理财规模的情况,所以下半年的压力还是比较大的。” 一位中小银行理财公司人士表示。

某国有理财公司人士表示,公司理财产品较6月底反弹约1000亿元,但与今年年初相比,仍有数百亿元的差距。

一位理财公司高管告诉中国证券报记者,近年来银行理财的市场规模并未扩大,而是“涉足”股市。 在这种情况下,一家公司理财产品规模的增加,也对应着其他公司规模的下降。 近两年,为了吸引和留住客户,各财富管理公司加大了降费和让利活动。

纵观下半年情况,业内人士普遍认为,银行理财规模实现增长的概率很大。 “银行理财和公募基金的客户群体并不完全相同,如果大量储蓄回流,很大概率会先流回理财,然后再流向基金或股票。”不太可能直接从存款转向股票或基金。” 某券商分析师表示,到2023年底,银行理财规模仍有望冲击约29万亿元的水平。

国信证券首席财务分析师王健认为,银行理财规模进一步扩大有三个突破点:一是遵循配置轮动。 “票据+”产品具有拓展潜力; 二是创新产品结构,在市场波动的情况下挖掘收入增长机会。 三是拓展销售渠道。 目前,各大国有银行的代销渠道有待进一步开拓。

财富管理重新定位得到认可

在业内人士看来,公募基金和银行理财的产品特点和资产配置结构不同,不宜简单比较,也不宜放大理财规模正在扩大的事实。低于公共资金。 。 从产品设计的角度来看,如何打造一款比存款收益率更高、比公募基金收益率更稳定的产品,成为必须回答的问题,这也是吸引投资者的营销手段。

这就要求银行改变以往对理财“准存款”或“存款替代品”的定位。 中邮理财董事长吴耀东表示,如果银行理财按照以往“承担储蓄资金分流”的客户定位来确定投资领域,由于客户的风险承担意识和能力较低,投资领域必然受到限制,从而导致产品创新不足。 ,进而影响新客户尤其是优质客户的开发。

业内人士分析,银行理财熟悉大类资产配置,脱胎于银行体系,具有天然的渠道优势。 投资咨询或者财富管理可能是银行擅长财富管理的方向。

英米基金总裁肖文表示,财富管理公司的定位应该是为客户提供“产品化的投资顾问解决方案”,即以产品的形式提供投资顾问服务,具体体现在采用“产品+渠道+客户”的模式。 在提供产品的同时,强化渠道服务能力和陪伴客户的能力,提高客户对产品波动的承受能力。

某大型国有银行人士表示,对于财富管理机构来说,最重要的是客户资产的保值增值。 从资管行业来看,银行理财天然具有理财基因。

展望未来的资管结构,业内人士认为,即使行业规模不如公募基金,也不意味着“行业不好”、“产品不好”。 银行理财还是有很多优势的。

某理财公司研究部人士表示,银行理财可投资产品的投资范围更广,包括可以平滑产品收益的非标产品。 产品费率和投资起点也较低,比其他理财产品更具普惠性。 而且从收入的角度来看,由于坚持绝对收入的理念,获得正收入的可能性也更大。

谈及如何做好理财服务,吴耀东表示,一是要提供好理财产品;二是要做好理财服务。 二要完善渠道综合金融服务。 根据发展大势,探索B2C模式差异化直销平台建设,探索为客户提供更多直接服务。

川财证券首席经济学家陈力认为,后续资管行业仍需努力争取专业的投研能力和产品回报水平。 银行理财逐步与公募基金管理能力接轨,风险合规方面有待进一步提升。 管理级别。

海量信息,精准解读,尽在新浪财经APP

搜虎网转载此文目的在于传递更多信息,不代表本网的观点和立场。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。

-

加油站盗油事件调查:揭露违法行为 严查维权保消费

据统计,我国机动车保有量已达4.35亿辆,新注册登记汽车更是连续十年以每年超过20...

-

贾樟柯新作风流一代在戛纳电影节引发热议,深度解析

讯 www.yule.com.cn 法国当地时间5月18日,第77届戛纳电影节于首周末举办贾樟...

-

深度解读安徽淮南武王墩一号墓的青铜鼎:楚国历史的

昨天,国家文物局发布安徽淮南武王墩一号墓考古发掘以及文物保护重要成果,墓主人...

-

深度剖析:去库存是房地产市场复苏的关键环节

本周五,楼市迎来诸多利好,四项重磅政策同时出炉,包括购房首付比例下调、公积金贷...

-

河南中原消费金融拟发行20亿元金融债 扩大资金来

了2024年金融债券(第一期),发行规模为10亿元;兴业消费金融分别发行了三期金融债...

Copyright ? 2017-2018

Copyright ? 2017-2018

Copyright ? 2017 搜虎网 www.xmsouhu.com 版权所有 搜虎网