短线分歧加剧“龙飞凤舞”炒作能否延续?

2023-11-09 16:03:24 來源: 搜虎网

2007年2月16日,距离A股首次站上3000点已经过去了16年,其间经历了近50场所谓的3000点保卫战。 回过头来看,3000点几乎成了A股投资者的“信仰线”:每次触及3000点,都是散户呐喊、媒体兴奋、政策救市、专家的八角笼。安慰他们,还有一场长短的斗争。

我们先来看一组数据:从2007年2月16日盘中最高价突破3000点,到2023年10月20日再次跌破3000点,A股一共经历了4052个交易日。 其中,收盘价高于3000点的交易日有2083个; 收盘价低于3000点的交易日有1969个。 十几年时间,双方的差距只有一百多天。

也就是说,从大数据的角度来看,3000点确实是A股的“楚河汉界”。

那么,过去16年的3000点是什么样子,这一次又有什么不同呢?

01市场整体

首先,我们仍然需要定义大盘跌破3000点的历史时间戳。

2007年2月16日,上证指数首次突破3000点。 此后,除了这一次跌破3000点之外,还有五次比较明显的行情破发:

第一次是2008年6月11日,刚刚经历了“6124”几个月的上证指数迅速下跌。 未来较长时间在3500点上方波动,但整体仍是跌势的延续。 因此,我们将2008年中期至2014年底重返3000点上方这段时期视为下行周期。 当时媒体夸大的“印花税”(从0.3%下调至0.1%)并没有起到作用。

第二次是2016年1月13日,即“断路器”之后不久。 A股迅速从5000点上方回落至3000点附近,横盘了两年。 在此期间,多次跌破3000点,随后又经历了一波反弹至3500点上方。

第三次是2018年6月19日,上证指数在经历了两年的小幅反弹后,再次跌破3000点,并继续跌至2500点附近横盘,维持了9个月在3000点以下的低迷行情。 “A股进入MSCI指数”(A股纳入MSCI指数)的趋势并没有持续多久。

第四次是2019年5月6日,短暂反弹后,不到四分之一的时间,上证指数再次回到3000点下方。 接下来的一年期限内,上证指数在2700点至3100点之间横盘。 当时媒体夸大了牛市的转机。 现在看来,牛市已经逆转,但多头却不见踪影。

第五次是2022年4月25日至2022年10月10日,多次跌破3000点,期间在3000点附近横盘。 因为时间比较近,我们就一次性看一遍。 长期的降准降息,以及持续多年的横盘行情,让投资者对三管齐下的利好政策兴趣有所减弱。

接下来,我们将从最基本的估值角度回顾并列出历次3000点防守战的共同特征。

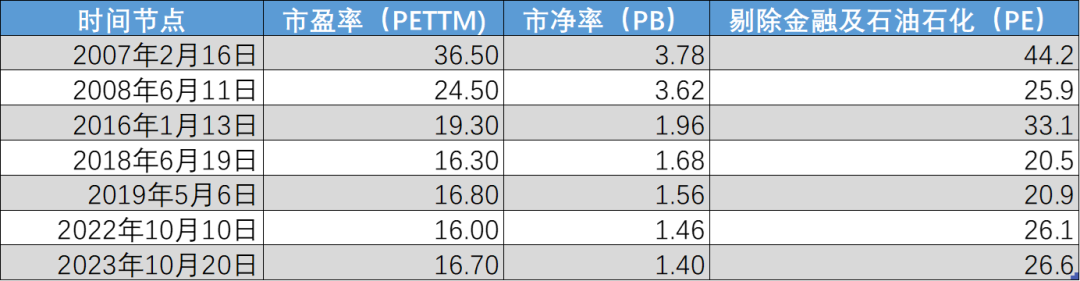

图:跌破3000点时的前期估值水平,来源:博科研究院

图:上证综指及整体市盈率说明,来源:Choice Financial Client、博科研究院

我们把上证指数的收盘价线和整体市盈率线放在同一张图中。 可以明显看出,自2016年以来,市场已不再给予上证指数较高的估值。 即使指数上涨,估值水平仍稳定在10-20倍区间。

换个角度看,从成长性的角度来看,除了2007年突破3000点,所有A股公司都一枝独秀的那一年,似乎每次跌破3000点都有一定的合理性:同期净资产收益率全部显现。 显着下降。 从长期来看,近年来企业整体营收和净利润也大幅下滑(今年跌破3000点时,三年同期恰好是疫情之初的财报期) ,所以不做参考)。

博科研究院

因此,从整体市场来看,相对估值已经到了低点。 16.7倍的PE和1.4倍的PB被低估,但除去石化、石油和金融,也并不低。 而如果考虑到公司自身的增长情况,确实不太乐观。

02

行业估值 首先我们看行业层面(不含金融银行)的PE估值。 样本选取申万主业中市值最高的20个行业:

与2007年突破3000点时相比,只有国防工业这一行业保持了估值倍数的增长。 从最近两次跌破3000点的估值来看,有8个行业估值低于去年跌破3000点时,12个行业估值高于去年跌破3000点时。

其中,与上次跌破3000点相比,农林牧渔、电力设备、食品饮料估值缩水最为明显。 受益于人工智能和数据元素,电子、媒体和计算机的估值水平高于去年跌破3000点时的水平。

图:申万第一产业TOP20历史PE估值水平,来源:博科研究院

在PB波段,我们增加了银行和石化石油。 与PE一样,目前整体资产价格相对便宜,只有家电行业的资产估值有所提升。 但与去年跌破3000点时相比,仍有11个行业PB估值出现增长。

与2007年首次突破3000点时相比,银行、券商、传媒三大行业PB估值跌幅最大。 家电、计算机和电子行业的PB估值基本持平。

图:申万一级行业前20名历史PB估值水平,来源:Choice Financial Client、博科研究院

从估值百分位来看,当跌破3000点时,我们推后五年估值。 从PE来看:钢铁、电子、建材目前估值处于历史高位。 ; 尽管过去一年房地产分位数大幅下降,但与历史分位数相比仍然较高。

同时,从PE来看,电力装备、国防军工、食品饮料均处于历史低位。

图:申万第一产业PE估值百分位,来源:Choice Financial Client、博科研究院

从PB估值百分位来看,各行业估值均偏低。 一年内,只有汽车行业高于中位数; 3年期间创历史新低,没有哪个行业高于3年中位数。

而且房地产上下游的建材装饰行业资产价格已达到五年来最低水平,基本符合投资者对该行业的判断。 汽车行业是目前PB估值稍高的行业,其次是煤炭、通信。

图:申万一级行业PB估值百分位,来源:Choice金融客户端、博科研究院

03龙头股

看完行业整体估值概况,我们再来看看历年跌破3000点的龙头股估值点位。

我们在当前市值最高的15个申万一级行业中选出了市值排名前三位的行业龙头。 以此为样本,回顾一下历年3000点保卫战中个股的表现。

我们先来看看PE名单。 在45只龙头样本中,只有18只龙头股的估值低于一年前跌破3000点时的水平。 其中,由于业绩,科大讯飞的估值明显高于过去。 当然,也有明显受益于人工智能、周期、新能源、估值大幅提升的龙头股,如金山办公、中芯国际、洛钼股份、山东黄金、长城汽车等。

PE估值明显低于此前业绩提升明显的龙头股,如比亚迪、宁德时代。 还有一些热门行业今年人气下降,个股价值明显下降,例如隆基绿色能源和迈瑞医疗。

再看PB榜单,同样是45家样本,仅有17家龙头公司估值低于一年前。 其中,迈瑞、隆基、盐湖的PB估值下降最为明显。 科大讯飞、金山办公、山东黄金的PB估值下降最为明显。 估值大幅上升。

图:行业前三名的历史PE估值水平,来源:Choice Financial Client

图:行业TOP3龙头历史PB估值水平,来源:Choice Financial Client

最后,我们计算了龙头股近1年、3年、5年的PE和PB百分位数。 其中,石化油服行业高股息龙头企业中国移动、电信、交通银行今年以来的市值表现都较为出色,市值占比也不算低。

医药板块有迈瑞医疗,电力设备、新能源板块有宁德时代、隆基股份,白酒板块有茅台、五粮液,物流板块有顺丰速运。 目前PE和PB均处于低估值区间。

完整的表格如下:

图:行业前三名的估值百分位,来源:Choice Financial Client

04 结论

和往常一样,我们来总结一下:

1.3000点是A股的分水岭。 2007年以来,上证指数连续几个交易日基本持平在3000点左右。 如果长期来看,过去16年里,有6次明确的从上方跌破3000点的记录。

2、这六次跌破3000点,沪深A股估值越来越低,尤其是市净率,这次跌破3000点时已经是最低的。 不过,剔除石油石化和银行券商,目前A股整体市场市盈率仍为26倍。 相比之下,标准普尔500指数为22.6倍,道琼斯指数为23.6倍,纳斯达克指数约为40.4倍。

3、从盈利能力和资本回报率来看,本次跌破3000点有一定的潜在因素。 目前上市公司盈利水平跌破3000点是近五年来的最低点。 净利润率和ROE均同比。 业绩较差,因此对基本面信心较差。

4、从行业层面看,市值排名前20的行业中,有12个行业PE跌破3000点时估值高于去年,11个行业PB估值高于去年。 从PE百分位数来看,周期性行业和高股息行业仍处于较高的历史估值区间。 从PB百分位数来看,除汽车外几乎所有行业估值均低于中位数,且近一半行业创出新低。

5、从个股龙头股来看,分化相当严重。 大部分龙头股的估值,无论是PE还是PB,都高于去年同期的估值,跌破3000点。 这意味着,本轮下跌趋势中,小市值个股跌势将会更加猛烈。 。

综上所述,这次跌破3000点。 从估值角度看,很多行业已经陷入估值低迷。 但从基本面来看,市场缺乏的不是有价值的资产,而是对未来的信心。

现在送你60元福利红包,直接提现,无需任何技巧~~~快来参加活动吧!

海量信息、精准解读,尽在新浪财经APP

搜虎网转载此文目的在于传递更多信息,不代表本网的观点和立场。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。

-

加油站盗油事件调查:揭露违法行为 严查维权保消费

据统计,我国机动车保有量已达4.35亿辆,新注册登记汽车更是连续十年以每年超过20...

-

贾樟柯新作风流一代在戛纳电影节引发热议,深度解析

讯 www.yule.com.cn 法国当地时间5月18日,第77届戛纳电影节于首周末举办贾樟...

-

深度解读安徽淮南武王墩一号墓的青铜鼎:楚国历史的

昨天,国家文物局发布安徽淮南武王墩一号墓考古发掘以及文物保护重要成果,墓主人...

-

深度剖析:去库存是房地产市场复苏的关键环节

本周五,楼市迎来诸多利好,四项重磅政策同时出炉,包括购房首付比例下调、公积金贷...

-

河南中原消费金融拟发行20亿元金融债 扩大资金来

了2024年金融债券(第一期),发行规模为10亿元;兴业消费金融分别发行了三期金融债...

Copyright ? 2017-2018

Copyright ? 2017-2018

Copyright ? 2017 搜虎网 www.xmsouhu.com 版权所有 搜虎网